Usulan Awal Pengembangan Haven 3.0

Kata pengantar

Penting untuk dicatat bahwa proposal ini adalah a rancangan rekomendasi.

Belum ada keputusan yang diambil mengenai tokenomik kami dan belum ada keputusan pasti.

Semua yang disampaikan dalam dokumen ini merupakan gagasan untuk didiskusikan lebih lanjut dengan masyarakat, dan setelah kesepakatan tercapai, kami akan mengumumkannya lagi.

Ringkasan

Sejak adanya konversi dijeda, anggota Kelompok Kerja Ekonomi (EWG) sibuk mencari solusi untuk mengembalikan jaringan Haven ke kondisi berfungsi penuh tanpa membuka komunitas Haven terhadap risiko hiperinflasi lebih lanjut seperti yang terjadi pada pemegang ekosistem Terra.

Pekerjaan ini akan lebih sulit dan memakan waktu lebih lama tanpa masukan dari masyarakat.

Ide-ide dikemukakan oleh banyak anggota kami, dan disusun oleh x Sukarelav di dalam dokumen ini, telah memberikan dasar bagi tim EWG untuk bekerja, yang pada akhirnya mengarahkan kami pada proposal yang disajikan di sini.

Kami pikir kami telah menemukan solusi yang bisa diterapkan dan kami ingin membuka diskusi di forum kami #havenomics saluran untuk mendapatkan umpan balik dari komunitas.

Diskusi ini akan menjadi penting dalam menyempurnakan model dan pada akhirnya menghasilkan solusi fungsional.

Bagi sebagian orang, langkah-langkah yang diusulkan di sini mungkin tampak keras dan tidak adil, namun kita harus ingat bahwa protokol saat ini berada dalam kondisi yang buruk; kita harus memastikan bahwa keadaan tidak bertambah buruk dan memberikan waktu kepada protokol untuk pulih.

Perlu diingatkan kepada semua orang bahwa Vault tidak pernah dimaksudkan untuk digunakan sebagai alat perdagangan; kami mendorong semua orang untuk memperdagangkan XHV dan xUSD di bursa, yang akan meningkatkan adopsi dan meningkatkan likuiditas.

Pemikiran Awal Dibalik Proposal

Jalur pengembangan Terra memberikan petunjuk, mencoba menggunakan kumpulan Bitcoin untuk stablecoin algoritmik yang didukung hibrida sebelum mereka menjadi terlalu besar untuk mekanisme stabilitasnya untuk menangani guncangan eksogenik yang ekstrem.

Tapi Haven berbeda; aspek privasi mencegah penggunaan blockchain publik, agunan, dan stablecoin untuk tujuan pendukung.

Masalah utama dengan model stablecoin algoritmik sejauh ini adalah bahwa desain tokennomics berarti bahwa harga stablecoin didukung sehingga merugikan harga aset asli.

Dalam kasus Haven, ini berarti membeli xUSD murah untuk dicetak ke XHV dan kemudian menjual XHV di pasar. Hal ini menciptakan tekanan terus-menerus pada harga aset asli dan jika harga aset asli turun tanpa batas waktu, hal ini dapat mengakibatkan spiral kematian dan hilangnya kepercayaan terhadap stablecoin.

Sedikit berlawanan dengan intuisi, desain tokennomics yang tidak memprioritaskan harga stablecoin dan malah melindungi harga aset asli memiliki umur panjang yang lebih panjang sebagai sebuah ekosistem dan oleh karena itu kepercayaan yang lebih besar terhadap nilai stablecoin.

Jadi tim EWG mendapatkan ide baru; Haven berfungsi ganda sebagai “menjadi bank milik sendiri” dan akan memerlukan agunan dalam bentuk XHV untuk menggunakan fungsi shoring.

Usulan – Bagian 1

Ide baru tersebut dapat diringkas dalam satu kalimat:

Untuk Onshore/Offshore, Anda harus memiliki nilai setara dengan XHV yang tidak terkunci di brankas Anda.

Kami menyebutnya ide Vault Backed Shoring, atau VBS. Hal ini dimaksudkan untuk memberikan batasan likuiditas penggunaan fungsi shoring yang ditentukan oleh setiap pengguna sendiri.

Dengan persyaratan agunan baru ini, yang akan mengunci agunan dan koin yang dicetak untuk jangka waktu yang lama, pengguna shoring akan terus-menerus terekspos dan dikaitkan dengan volatilitas agunan dasar saat mereka secara aktif mengubah nomor pasokan protokol.

Mereka tidak akan dapat menggunakan fungsi shoring jika mereka menjual agunan XHV mereka dan tidak menyimpan XHV di brankas mereka, sehingga mencegah mereka untuk sepenuhnya “memilih keluar” dari sistem yang bergejolak sementara masyarakat membayar posisi sebaliknya dengan meningkatnya inflasi.

Singkatnya, Vault Backed Shoring dimaksudkan untuk berfungsi baik sebagai rem kecepatan maupun sebagai persyaratan skin dalam game bagi pengguna fungsi shoring.

CATATAN: VBS hanya diperlukan untuk peserta yang menggunakan fungsi shoring (XHV <-> xUSD), bukan transfer XHV atau xAsset standar.

Contoh darat:

Untuk mengonversi 100 xUSD menjadi XHV, Anda harus memiliki setidaknya XHV senilai $100 di brankas, tidak terkunci.

XHV senilai $100 ini (dikenal sebagai agunan) akan dikunci selama konversi berlangsung bersamaan dengan dana yang dikonversi.

Jika harga XHV saat ini adalah $0.50, ini berarti Anda harus memiliki setidaknya 200 XHV (tidak terkunci) di brankas Anda untuk mendapatkan 100 xUSD di darat.

Setelah konversi berhasil menggunakan contoh ini, Anda akan mengunci 400 XHV untuk jangka waktu tertentu (lihat waktu penguncian yang diusulkan lebih lanjut di bawah).

Contoh lepas pantai:

Untuk mengonversi 100 XHV menjadi xUSD, Anda harus memiliki setidaknya jumlah XHV yang sama (100 dalam kasus ini) di brankas, tidak terkunci.

Artinya, Anda hanya dapat mengeluarkan maksimal 50% XHV yang disimpan di brankas, asalkan tidak ada XHV yang terkunci.

Waktu penguncian yang diusulkan untuk VBS

Baik dana maupun persyaratan agunan akan dikunci 21 hari.

Jika pengguna tidak memiliki cukup jaminan untuk melakukan onshore dalam satu konversi, VBS memperlambat proses onshoring dengan mewajibkan seorang onshorer melalui beberapa siklus onshoring, dan setiap onshore membutuhkan waktu 21 hari untuk menyelesaikannya.

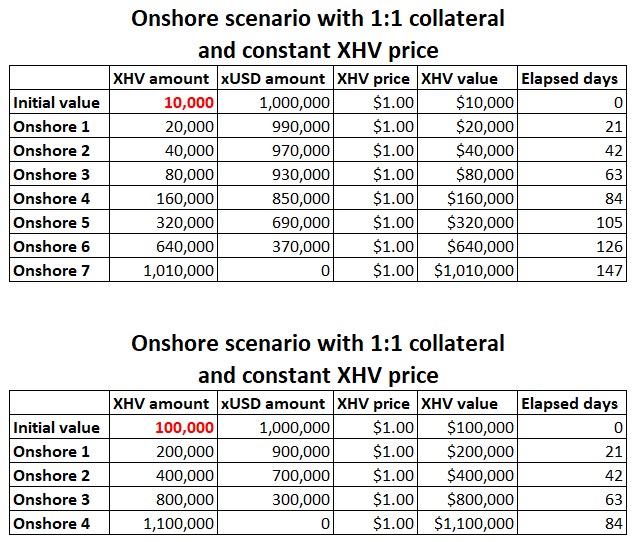

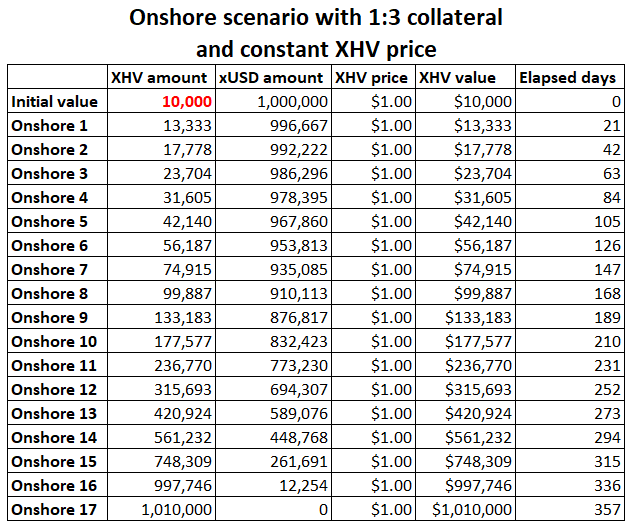

Untuk mengilustrasikannya, berikut adalah beberapa skenario yang menunjukkan berapa banyak siklus dan berapa lama waktu yang dibutuhkan untuk membawa seluruh jumlah xUSD yang disimpan di brankas ke darat.

Contoh pertama menggunakan jumlah awal 10k XHV, dan contoh kedua menggunakan jumlah awal 100k XHV.

Kedua contoh tersebut menggunakan jaminan 1:1, artinya jumlah maksimal XHV yang dapat Anda bawa ke darat pada waktu tertentu adalah jumlah maksimum XHV terbuka yang Anda miliki di brankas.

Di Bagian 2 proposal, kita akan melihat bahwa agunan akan berubah berdasarkan status protokol.

Sangat mudah untuk melihat bahwa semakin banyak jaminan terbuka yang Anda miliki di brankas, semakin sedikit siklus yang Anda perlukan untuk sepenuhnya mengkonversi semua xUSD Anda kembali ke XHV.

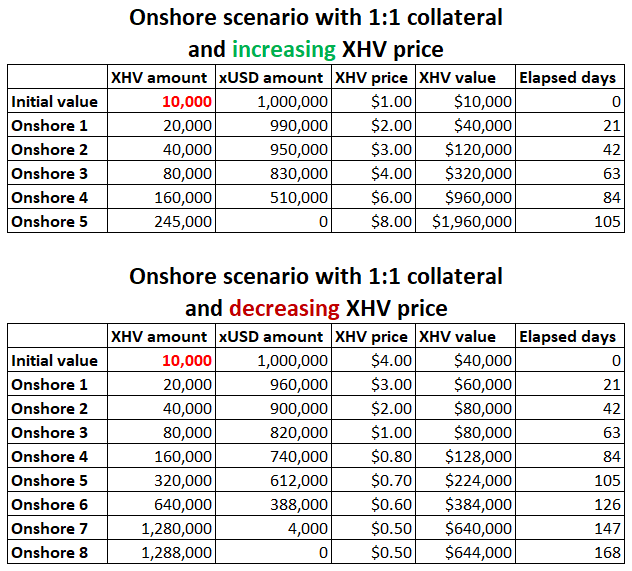

Beberapa skenario berikutnya masing-masing menggunakan kenaikan dan penurunan harga XHV.

Dari sini, kita dapat melihat bahwa dengan kenaikan harga dalam XHV, lebih sedikit siklus Darat yang diperlukan, namun Anda akan mendapatkan XHV keseluruhan yang lebih sedikit dibandingkan yang seharusnya, seandainya Anda dapat melakukan semua xUSD dalam satu konversi.

Sebaliknya, ketika harga XHV turun, diperlukan lebih banyak siklus Onshore untuk mengonversi semua xUSD, namun Anda akan mendapatkan lebih banyak XHV.

Meskipun hal ini terlihat seperti menggembungkan protokol, skenario ini tidak memperhitungkan keadaan protokol, sehingga akan mencegah jenis inflasi yang terlihat di atas.

Ini membawa kita ke bagian selanjutnya dari proposal ini.

Usulan – Bagian 2

Bagian pertama dari proposal ini menjelaskan ide baru seputar VBS, dan bagaimana ide tersebut akan diimplementasikan.

Namun, dengan sendirinya, VBS tidak serta merta menghentikan inflasi, terutama karena harga XHV menurun seiring berjalannya waktu, hal ini hanya akan memperpanjang waktu yang diperlukan untuk menggembungkan protokol.

Oleh karena itu, diperlukan upaya lain untuk melawan inflasi yang tidak terkendali dan manipulasi ikan paus.

Rasio Kapitalisasi Pasar

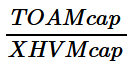

Seperti yang telah dicatat oleh banyak anggota komunitas melalui diskusi di saluran Havenomics kami, salah satu cara terbaik untuk mengukur kesehatan protokol adalah dengan menggunakan rasio gabungan kapitalisasi pasar Total Aset Lepas Pantai (TOAMcap) dan kapitalisasi pasar XHV (XHVMcap ).

Ini secara sederhana dihitung sebagai:

Semakin rendah angkanya berarti semakin sehat protokolnya, dan sebaliknya.

Meskipun merupakan titik data subjektif, rasio yang sangat baik dianggap ketika XHVmcap 10 kali lipat dari TOAMcap, yaitu 0.1 menggunakan rumus di atas.

Pada saat penulisan (23 Juni 2022), pasokan XHV yang beredar adalah ~28.3 juta dengan kapitalisasi pasar $16 juta (menggunakan harga KuCoin $0.567).

Kapitalisasi pasar Total Aset mencapai ~$16 juta.

Jadi rasio mcap yang kita miliki saat ini hampir sama persis 1, yang dianggap sebagai rasio yang buruk dan oleh karena itu merupakan kondisi protokol yang tidak sehat.

Menggabungkan rasio mcap dengan VBS

Keadaan protokol yang tidak sehat dapat diatasi dengan cara-cara berikut:

- terus turunnya harga XHV

- sangat besar, konversi tunggal

- terlalu banyak lepas pantai

- terlalu banyak onshoring, yang dapat menyebabkan tekanan jual di pasar terbuka

- kombinasi apa pun dari poin-poin di atas

Jika kita mengombinasikan status protokol (rasio mcap) dengan model VBS, kita dapat membatasi lebih lanjut mekanisme penopang untuk memastikan sistem tidak terlalu mengarah ke kondisi tidak sehat.

Cara yang kami usulkan untuk melakukan hal ini di Daratan dan Lepas Pantai berbeda.

DI PANTAI

Untuk Onshore, kami akan meningkatkan jaminan yang dibutuhkan seiring dengan meningkatnya rasio mcap, yang berarti Anda perlu memiliki lebih banyak XHV di brankas Anda dengan jumlah xUSD yang sama ketika protokol cenderung menuju kondisi buruk.

Anggap saja rasionya 0,5, maka protokol sedang menuju kondisi tidak sehat. Ini berarti Anda tidak lagi dapat menggunakan jaminan 1:1 untuk melakukan onshore xUSD Anda.

Perhitungan dinamis untuk rasio ini dapat menghasilkan jaminan 1:3, yang berarti Anda harus memiliki XHV 3 kali lebih banyak di brankas Anda dibandingkan jumlah XHV yang Anda coba kirim ke daratan.

Untuk memvisualisasikannya dengan lebih baik, mari kita gunakan skenario yang sama dari sebelumnya: memulai jumlah XHV sebesar 10k dengan harga konstan, namun kali ini dengan jaminan 1:3.

Dengan jaminan 1:1 dari contoh sebelumnya, kami memerlukan 7 daratan untuk sepenuhnya mengkonversi semua xUSD ke XHV.

Dengan agunan 1:3, seperti di atas, jumlah onshore meningkat menjadi 17, sehingga membutuhkan waktu satu tahun penuh untuk mengkonversi semua xUSD ke XHV.

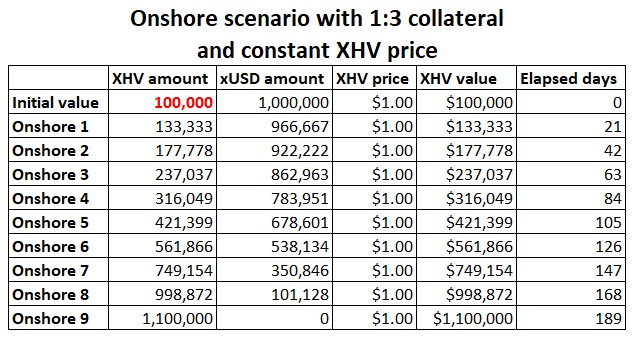

Mari kita bandingkan juga skenario yang sama, tetapi dengan jumlah XHV awal 100k.

Sebelumnya, dengan agunan 1:1, diperlukan waktu 4 daratan (84 hari) untuk mengonversi seluruh xUSD.

Dengan agunan 1:3 bertambah menjadi 9 onshore atau 189 hari.

Tentu saja, skenario ini tidak realistis di dunia nyata; tidak mungkin memprediksi fluktuasi pasar dan harga, fundamental, sentimen, taktik konversi, dll.

Kesimpulan yang dapat kita ambil dari hal ini adalah ketika kondisi protokol semakin memburuk, jumlah jaminan yang diperlukan untuk mengonversi xUSD ke XHV juga meningkat, yang pada gilirannya meningkatkan jumlah siklus dan waktu yang diperlukan untuk mencapai jumlah penuh di darat.

lepas pantai

Untuk perusahaan luar negeri, konsep saat ini adalah mempertahankan agunan pada 1:1, namun kami akan menaikkan biaya seiring dengan peningkatan rasio mcap. Selain itu, kami juga akan menambahkan biaya slippage untuk konversi yang lebih besar yang akan mengubah kondisi protokol dari baik atau buruk menjadi lebih buruk.

CATATAN: Alasan kami tidak mempertimbangkan biaya untuk Onshore, selain biaya konversi standar, adalah karena diyakini bahwa biaya ini akan menurunkan nilai xUSD, yang dapat menyebabkan penurunan harga di pasar terbuka.

Lepas Pantai – Biaya Konversi

Kami percaya bahwa protokol ini adalah yang terbaik untuk membakar sebagian besar biaya agar inflasi tetap terkendali, namun juga memberikan biaya yang cukup untuk biaya operasional proyek, ditambah gaji.

Untuk keperluan proposal ini, kami mengasumsikan biaya perbendaharaan minimal sebesar 0,5%, dan kelebihannya akan dibakar.

Angka pastinya akan disepakati pada tahap selanjutnya.

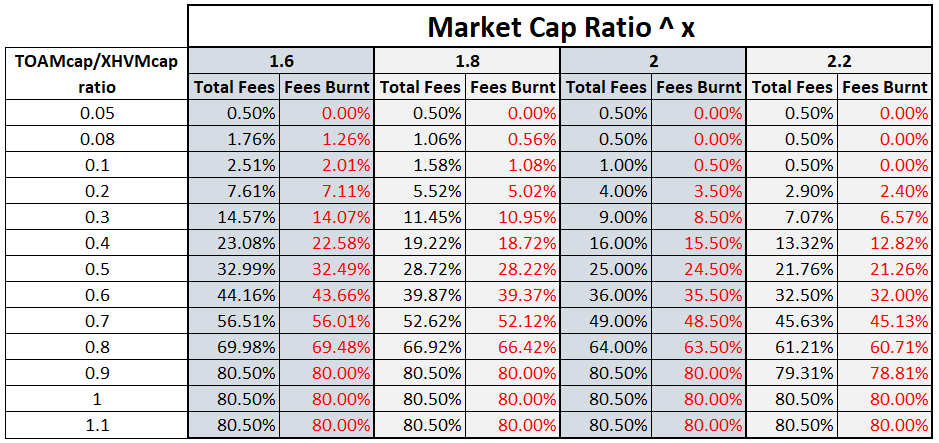

Untuk menghitung biaya konversi, kita akan menggunakan operasi eksponensial sederhana antara rasio mcap dan angka 2 atau sangat dekat dengannya, +/- beberapa desimal.

Jika angkanya terlalu tinggi, penghitungan akan menjadi eksponensial terlalu cepat, sehingga tidak dapat digunakan.

Untuk mengilustrasikannya, perhatikan contoh berikut, di mana kita mensimulasikan berbagai tingkat rasio mcap dengan 4 tingkat eksponen berbeda: [1.6], [1.8], [2] dan [2.2]

Kami juga menetapkan biaya minimum (0,5%) dan maksimum (80%), dengan 0,5% masuk ke kas dan sisanya dibakar.

Ketika rasio meningkat dan kondisi protokol memburuk, biaya untuk perusahaan luar negeri pun akan meningkat.

Gagasan dibalik tingginya biaya ini bukan untuk menghukum pengguna namun untuk mencegah mereka mengubah protokol ke kondisi yang buruk, dan untuk melindungi terhadap inflasi yang tidak terkendali dengan membakar sebagian besar biaya.

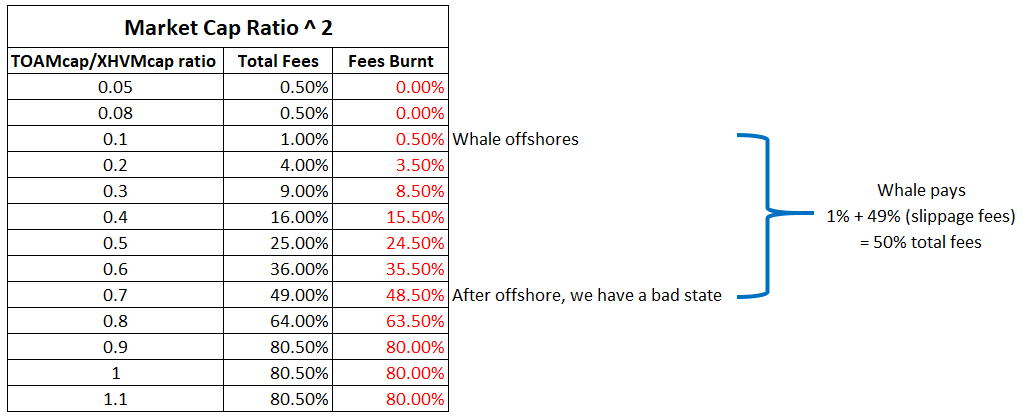

Lepas Pantai – Biaya Slippage

Biaya slippage adalah tindakan tambahan untuk mendapatkan konversi besar yang akan memperburuk keadaan protokol dengan satu konversi.

Kami akan menambahkan biaya slippage ke biaya konversi standar seperti yang dihitung di atas. Pada dasarnya, biaya slippage adalah biaya setelah potensi peningkatan rasio yang ditambahkan ke biaya konversi standar.

Berikut ini contoh ketika rasio berada dalam kondisi baik sebelum berada di lepas pantai, namun setelah satu kali konversi oleh whale, rasio tersebut berubah menjadi kondisi buruk.

Pertimbangan Lainnya

Apakah rasio Kapitalisasi Pasar cukup untuk menghitung status protokol?

Jawabannya adalah tidak.

Ada hal lain yang perlu dipertimbangkan yang belum kami sebutkan; itu menyebar rasio antara TOAMcap dan XHVMcap.

Keadaan protokol yang kita jalani saat ini, yaitu tidak sehat, berarti kita tidak akan mendapatkan banyak konversi melalui sistem karena terlalu mahal, atau memerlukan terlalu banyak jaminan.

Namun hal ini dapat berubah segera setelah harga XHV naik ke tingkat di mana rasio kapitalisasi pasar menguntungkan bagi pasar dalam negeri.

Ketika orang-orang mulai bermigrasi ke daratan dan harga XHV naik, selisih antara TOAMcap dan XHVMcap melebar lebih cepat, yang memberi insentif lebih banyak kepada daratan, sehingga meningkatkan pasokan.

Hal ini dapat berlanjut hingga semua xUSD dikonversi menjadi XHV dan pasokan XHV yang beredar akan meningkat pesat.

Untuk mengatasi hal ini, kita dapat menghitung rasio spread antara kedua batas tersebut terhadap harga XHV, dan jika spread menjadi terlalu besar, kita dapat menerapkan pembatasan serupa pada konversi, bahkan ketika rasio kapitalisasi pasar berada dalam kondisi yang baik.

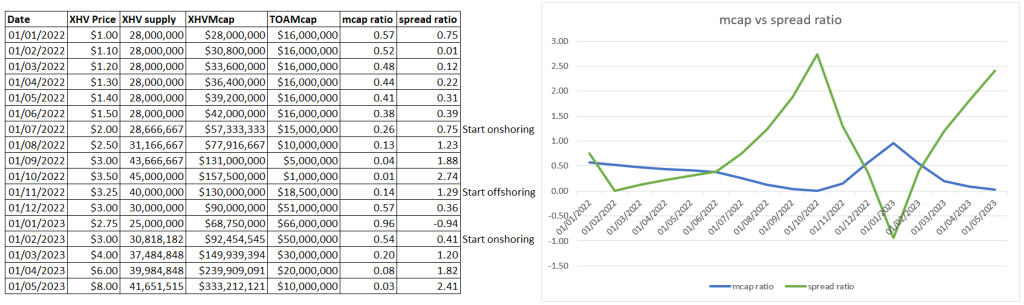

Bagan simulasi di bawah menunjukkan bagaimana hal ini dapat dihitung.

Ketika rasio kapitalisasi pasar rendah (kondisi sehat – garis biru), namun rasio spread tinggi (garis hijau), kita dapat meningkatkan jaminan untuk Dalam Negeri dan menaikkan biaya untuk Luar Negeri.

Kesimpulan

Singkatnya, kami mengusulkan langkah-langkah berikut

PENAWARAN

- VBS dengan jaminan 1:1, ditambah waktu Lock (diusulkan 21 hari).

- Rasio Mcap untuk menentukan biaya berdasarkan keadaan protokol.

- Biaya slippage bergantung pada ukuran lepas pantai dan status protokol setelah potensi lepas pantai.

- Biaya rasio penyebaran.

- Berlaku untuk konversi XHV -> xUSD.

PENDAPATAN

- VBS dengan waktu penguncian (diusulkan 21 hari).

- Jaminan minimum 1:1, dan maksimum 1:3 atau 1:4 (untuk dibicarakan).

- Jaminan akan ditentukan oleh keadaan protokol.

- Jaminan ditentukan oleh rasio spread.

- Biaya konversi dasar.

- Berlaku untuk konversi xUSD -> XHV.

Kesimpulan utama dari proposal ini adalah diskusi dan masukan dari komunitas harus berpusat pada ide baru, VBS.

Kami sangat ingin mengetahui pendapat Anda dan apakah Anda melihat masalah mencolok dalam model ini.

Langkah selanjutnya

Ada pekerjaan pengembangan yang signifikan dengan apa yang kami usulkan dan sementara tim pengembang membahas hal ini, kami ingin meluangkan waktu untuk mendengar masukan dari komunitas mengenai proposal ini, khususnya pendekatan baru VBS.

Para anggota dapat mendiskusikan hal ini dengan paling efektif dalam #havenomics saluran.