Haven 3.1 测试网发行说明

2023 年 1 月,我们看到了 Haven 3.0 和介绍 VBS,这是我们代币经济学中的一个新概念,它允许在 2022 年 6 月因新出现的死亡螺旋而停止转换后重新开始转换。通过 VBS 施加的严格限制意味着用户需要大量抵押品才能将少量 xUSD 存入境内。由于持续的熊市看不到尽头,而且我们的协议缺乏需求,VBS 一直在稳步增长,这使得使用该协议变得越来越困难。

较长的锁定时间和较高的抵押品要求使 xUSD 无法维持其与交易所的挂钩,这导致其在过去几个月中出现下跌,在撰写本文时(2023 年 5 月)达到每 xUSD 约 $0.20 的平均低点。

如前所述,VBS 并非旨在修复 xUSD 的挂钩问题,而是为了安全地启用转换,这将允许经济工作组 (EWG) 致力于改进代币经济学,特别关注挂钩问题。

这将我们带到了最新版本。

Haven 3.1 对协议和代币经济学进行了多项更新。

代币经济学更新旨在通过放宽 VBS 并减少在岸和离岸的锁定时间来简化转换。

为了补偿使转换更容易,将引入一个新概念。

滑移

这在下面有更详细的介绍。不要将滑点与 Haven 3.0 中用于计算 VBS 的“滑点 VBS”相混淆。

让我们看一下此版本的主要更新。

变基到 Monero v0.18

Haven 是 Monero 的一个分支,为了保持高度的安全性和功能,及时了解 Monero 的最新版本非常重要。

作为更新的一部分,开发人员通过删除随着时间推移构建的不再需要的多余代码,以及提高代码的效率和易读性,简化了 Haven 代码库。这将使后续更新更容易实施。

rebase 设置了 Haven 代码库的未来开发,使其更易于访问,并允许现有的 Monero 开发人员加入 Haven 开发团队,由于熟悉代码,几乎不需要培训。

转换费

通过转换产生的费用目前以源货币支付。例如,从 xUSD 转换为 xBTC,费用将以 xUSD 支付。

这带来了一个问题,因为财政部无法使用这些费用来支付运营成本,而且由于目前的市场状况,没有人在离岸外包,这通常会产生 XHV 的费用。

EWG 和 HOC(Haven 监督委员会)已同意所有转换费用将以 XHV 支付。这将确保该项目有足够的流动性来支付每月产生的大量负债(账单)。这些包括但不限于云和 oracle 服务、托管、网站、开发人员工资和用于未来营销和设计的资金。

由于 XHV 的供应明显增加,社区对此表示了一些担忧。但是,所有资产的总供应量将保持不变,因为费用将从已经流通的现有资产中收取。将费用转换为 XHV 只会让财政部更容易、更快捷地使用这些资金。

这具有激励矿工使用我们的协议的额外优势,因为他们还将收到 XHV 的交易和转换费用。

随着滑点的引入,XHV 中产生的任何费用都将通过滑点烧币来抵消。

在岸费用

在岸费用将从 1.5% 到 0.5%.

我们正在降低 Testnet 的费用,以了解财政部是否会在这些水平上获得足够的资金来维持该项目。

原因:

降低费用将鼓励协议的使用。

离岸和在岸抵押品锁定时间

的海上和陆上锁定时间 抵押品 金额正在减少 21 天 到 14天.

原因:

降低抵押品锁定时间应该会增加对我们协议的需求和使用。

离岸和在岸转换金额锁定时间

的海上和陆上锁定时间 转换 金额正在减少 21 天 到 24小时.

原因:

更快地解锁转换后的金额将允许在交易所套利 xUSD。

这反过来会鼓励 xUSD 的挂钩上升。

海上和陆上 VBS

在撰写本文时,VBS 的价值为 58,这意味着与他们打算在岸的数量相比,用户需要 58 倍的 XHV 作为抵押品。虽然这阻止了它预期的死亡螺旋,但它也阻止了协议的正常运行。如果不使用,很难看出 VBS 如何显着下降并允许转换再次工作;该协议有可能陷入负面情绪的永久循环中。

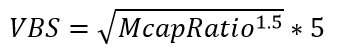

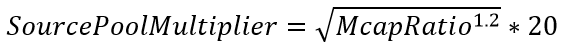

在此最新版本中,我们已决定将 VBS 降低至最大值 5,并随着市值比率的下降而逐渐降低至最小值 1。这可能会在整个测试网过程中发生变化,具体取决于结果和反馈。

对于新的 VBS 计算,我们将为陆上和海上使用一个简单的公式:

下表显示了一系列市值比率的 VBS 值:

如果滑点按预期运行,我们很可能最终会完全删除 VBS,或者至少将其减少到最大值 1。一旦新的代币经济学在主网上发布,我们将不得不等待并观察协议如何随着时间的推移而演变.

取下挡块帽

区块上限特定于 Haven 3.0 中的离岸和在岸。通过引入滑点,不再需要此限制,因为我们鼓励大量转换,这会通过滑点烧掉代币。

滑移

滑点不是一个新想法,多年来一直被团队和社区讨论。过去曾提出过 Delta burn,这是一种滑点,但被社区投票反对。

Haven 不足以应对金库内无限的流动性,而交易所的流动性仍然有待提高。通过软化 VBS,我们需要一些东西来解决这个问题,通过滑点销毁代币是一个很好的选择。

我们希望实施的模型与池比率相关,其中每个资产的循环供应代表一个池。我们正试图通过使用(除其他外)正在转换的资产循环供应的比率和转换的大小来综合模拟 Dex,以创建一个现实的滑点值,该滑点值将在转换过程中被烧毁。这应该创建一个更接近自然行为的系统,并且通过燃烧以前可能是错误/轻松获胜的东西,现在可以防止游戏系统。

通过使用资产池和转换金额的比率,滑点变得非常动态,有利于较小的转换和较高的较大转换。

滑点依赖

每笔交易的滑点率都是独立的,基于:

- 涉及的每个池的相对深度。

- 总体 xAssets 与 XHV 的比率(与计算 VBS 时使用的 mcap 比率相同)。

- 相对于源资产和目标资产池深度的 TX 大小。

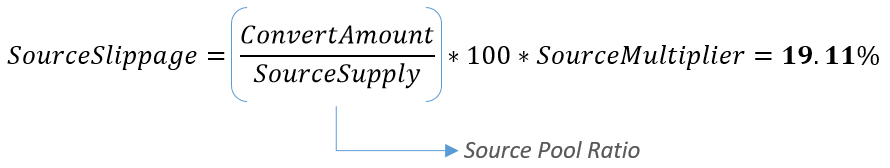

- Source Pool Multiplier – 这是一个决定 Source Slippage 强度的值。

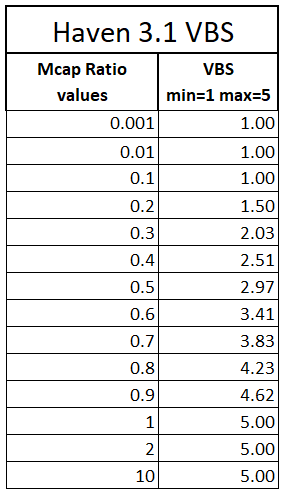

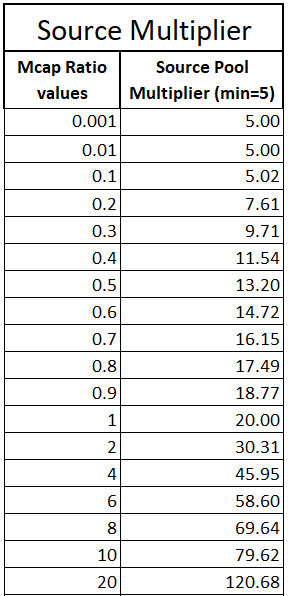

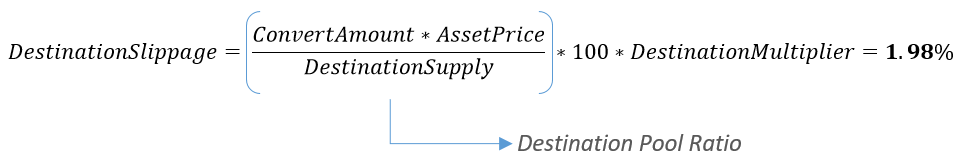

乘数是 mcap 比率的函数。请参见下面的公式。 - 目标池乘数——这是一个决定目标滑点强度的值。

乘数将设置为 mcap 比率,最小值为 1。

所以公式会变成: MAX(1,McapRatio)

源池乘数公式

Source Multiplier 使用指数函数,类似于 VBS,最小值为 5。

下表显示了一系列市值比率的乘数值:

滑点计算

让我们看一个在岸示例,看看如何根据 2023 年 5 月 14 日所有 Haven 资产的当前价格和流通供应应用计算。

初始值

XHV 在岸价格 = $0.3079

XHV循环供应= 29,445,005

XHV 市值 = 29,445,005 x $0.3079 = $9,066,117

xUSD 流通量 = 14,786,792

xAssets 总市值 = $16,306,188

Mcap 比率 = 16,306,188 ÷ 9,066,117 = 1.8 (四舍五入)

源池乘数 = SQRT(1.8 ^ 1.2) * 20 = 28.48 (四舍五入)

目标池乘数 = MAX(1,McapRatio) = 1.8

计算

示例 1

在岸金额 = 100,000 xUSD

转换金额 是要转换的资产金额。

资源供应 是被转换资产的循环供应量,在本例中为 xUSD。

源乘数 是在初始值部分计算出的源池乘数。

转换金额 是要转换的资产金额。

资产价格 是被转换资产的价格,因此对于 xUSD 是 $1。

目标资产Mcap 是要转换成的资产的市值,XHV 市值 = 9,066,117

目的地乘数 是在初始值部分计算出的目标池乘数。

TotalSlippage = SourceSlippage + DestinationSlippage = 21.09%

因此,此示例中的滑点总量为 21.09%,或将被销毁的 21,090 xUSD,以及将转换为 XHV 的 78,910 xUSD,减去转换费用。

以下是使用不同数量的更多陆上示例:

示例 2

在岸金额 = 10,000 xUSD

总滑点 = 2.11%

示例 3

在岸金额 = 50,000 xUSD

总滑点 = 10.55%

例 4

在岸金额 = 500,000 xUSD

总滑点 = 100%

审计

代码不会被外部审计,因为转换费用的变化是微不足道的,不会暴露任何额外的攻击向量;数字已经都是明文了,滑点码也可以从明文数据中计算和验证。的

总之

回顾一下,Haven 3.1 测试网将包含以下更改:

- 变基到 Monero v0.18。

- 所有转换 TX 的费用均以 XHV 支付。

- 在岸费用从 1.5% 降低到 0.5%(仅限测试网)。

- 抵押品锁定时间从 21 天减少到 14 天。

- 在岸/离岸转换金额锁定时间从 21 天减少到 24 小时。

- Onshore/Offshore VBS 统一,范围在 1 到 5 之间,具体取决于 Mcap Ratio。

- 取消陆上/海上转换的整体上限。

- 引入滑点,这将根据池比率、mcap 比率和交易规模销毁代币。

请注意,VBS、锁定时间和滑点的所有值、公式和函数都可能在测试网期间和主网之前发生变化。

这将取决于收集到的测试结果和来自社区的反馈。